El escenario económico actual es nuevo. No hay referentes históricos de situaciones similares.

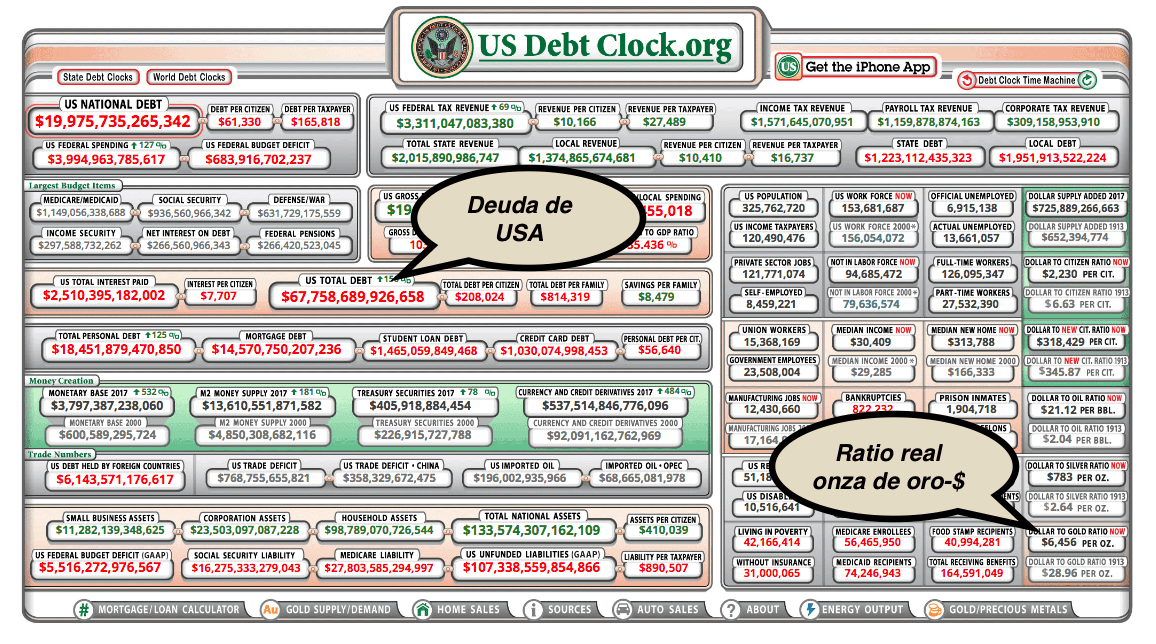

Ésta página oficial: http://www.usdebtclock.org/ , que creo que no dejará a nadie indiferente y aconsejaría a cualquiera que la visitara. Cosa diferente es que pueda tomarnos semanas entenderla, se nos muestra -entre otros muchos datos- y en tiempo real, como aumenta cada segundo la deuda y los intereses de la misma en EE.UU. La velocidad a la que se mueven las cifras, es vertiginosa, sobre todo a horas de mercado americano. Cualquier persona con sentido común entenderá que ese crecimiento de deuda es insostenible, que nunca nadie podrá pagarla. En la misma línea de la tabla y en primer lugar, aparecen los intereses que va generando. Los datos son sólo de EE.UU. Hay tablas equivalentes para Europa, China, Rusia y todos los países, donde cada uno hace lo propio y ninguno se queda corto.

El dólar ha entrado en una carrera bajista. Existe una auténtica guerra de divisas en la actualidad. En el gráfico vemos también un dato curioso: nos muestra una ratio de oro con el dólar de 6456$ y este dato se corrige con gran frecuencia. En el mercado real una onza de oro vale 1300$. Esto nos nuestra como constantemente el precio del oro es manejado a la baja para impedir que alcance su verdadero valor

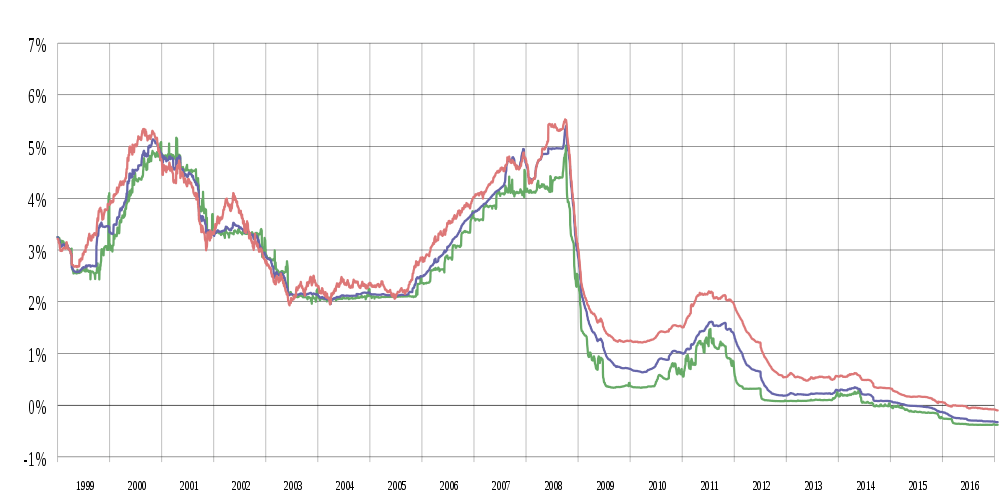

En el siguiente gráfico, vemos la evolución de los tipos de interés en Europa (Euribor). A su vez, vemos como desde el año 2008 no han dejado de bajar, llegando incluso a ser negativos.

Euribor. Interés del mercado interbancario europeo – rojo a un año – azul a tres meses – verde a una semana

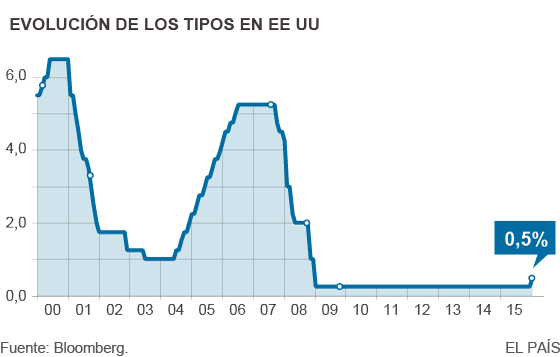

El gráfico que aparece a continuación es el equivalente para Estados Unidos. La única diferencia importante con respecto a Europa es que en América han cuidado de que los intereses no caigan a cero y, mucho menos, que pasen a ser negativos. Incluso se observa un repunte de 0,25% a 0,50% destinado a tener un cierto margen para un posterior ajuste a la baja, si fuese necesario.

Por último, ciertas consideraciones que considero relevantes:

1- Nunca antes en la historia conocida ha existido un periodo similar. La economía siempre se ha basado en que unos ahorran y con ese ahorro, otros piden préstamos y crean riqueza. En una economía lógica y gestionada por mentes racionales, no es posible el concepto de ‘interés cero’ y menos por un periodo de tiempo de 8 años. La propia esencia económica se rompe si una entidad presta dinero a cambio de nada. El concepto llamado eufemísticamente intereses negativos, en vez de ser llamado por su verdadero nombre “ruina o pérdida”, es inconcebible en economía. Entonces, ¿qué significa realmente prestar dinero con intereses negativos?, significa que el deudor devolverá menos dinero del prestado, eso sin tener en cuenta la inflación. Es mal negocio para el prestamista.

2- Un concepto muy usado actualmente es el de ‘flexibilización cuantitativa’. Básicamente es una forma elegante de decir que los bancos centrales crean moneda sin ningún tipo de límites, de forma descontrolada.

Tal y como el gráfico indica, Estados Unidos ha emitido en tan solo 7 años, más dólares que en los dos siglos anteriores de existencia del dólar. Nuevamente, los demás países han hecho lo mismo con sus respectivas monedas. Los bancos centrales crean moneda, no riqueza. Si en tan solo 7 años de crisis se cuadriplica la base monetaria, la conclusión lógica es que el dinero vale una cuarta parte de lo que valía hace menos de una década.

3- Los estados están preocupantemente endeudados y no tienen la mínima intención de reducir sus deudas, el pagarlas, ni se lo plantean. Incluso todo lo que suene a recortes para reducir deuda o gastar menos es terreno proscrito. Todos hemos oído muchas veces en nuestro respectivo país frases como: “el gobierno de los recortes”. Sin embargo, no es que solamente los gobiernos deban, todos estamos preocupadamente endeudados; los particulares con hipotecas, con préstamos personales, con tarjetas y las empresas con deudas que también tomarán años para ser pagadas.

En este contexto se comienza a entender el por qué los bancos centrales mantienen de forma antinatural los intereses a cero. Tienen un fuerte dilema: unos intereses bajos hacen que la economía este enferma y si se suben, los estados no podrán pagar los intereses que genera su respectiva deuda, lo cual comportaría el colapso de la economía mundial. La solución adoptada es crear ingentes cantidades de moneda para comprar deuda. Así, mantener alta la bolsa de forma artificial y unos intereses casi inexistentes. De ésta manera, los estados van pagando los intereses que su respectiva deuda genera, pero la realidad es que no pagan nada, ya que los intereses son prácticamente el 0%.

El hecho de que la economía no funciona es obvio, independientemente de que la bolsa suba. En un mundo donde la segunda empresa más grande del mundo es Google y donde Facebook podría comprar la totalidad de Coca-Cola + Toyota Motor + ½ Mitsubishi, algo pasa.

El producir y crear riqueza no está valorado. Las grandes empresas son tecnológicas, de comunicaciones o bien financieras. Las materias primas y los países que las producen no son valorados. La economía hasta el 2008 seguía otros parámetros reales y de libre mercado. El cobre, por ejemplo, estaba valorado como un producto fundamental en la industria. El tráfico marítimo estaba en auge y era rentable. No pretendo abusar de los gráficos, pero cualquiera puede ver como ha disminuido el comercio naval y las navieras. Están en grave crisis e incluso, alguna de las más grandes, han desaparecido.

Apple está considerada la empresa más grande del mundo. Pues bien, teniendo en caja 231.500 millones de dólares, decide recomprar parte de sus propias acciones, pagar dividendos y todo esto sin repatriar dinero de fuera de Estados Unidos. Emite bonos y compra 116.000 millones de acciones en 2016. Emitir bonos no es un problema para las grandes compañías, con unos intereses tan bajos, no pagan ni la inflación. Mucho de ese dinero emitido por la flexibilización cuantitativa, termina en las grandes compañías, recomprándose ellas mismas sus propias acciones y haciendo subir la bolsa como si realmente funcionase la economía.

NASDAQ es la bolsa de valores electrónica y automatizada de Nueva York, caracterizada por ser el mercado con más volumen de intercambio por hora del mundo. Vemos como a partir del año 2009, independientemente de un mundo en crisis, se ha multiplicado su índice por 3.

El precio del oro se mantiene artificialmente bajo. Algún día tomará su verdadero valor. En ese momento podría multiplicarse hasta alcanzar valores hoy impensables

Germán Vega – Blog ventadeorocmc.com – septiembre 2017